关联方交易讨论

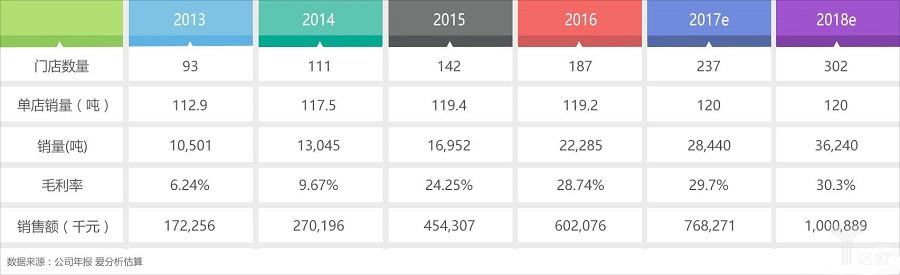

海底捞门店采购是关联方收入的主要来源,由于海底捞翻台率和单店接待量已基本接近饱和,单店销量上难有进一步提升空间,门店的扩张与采购价格的上涨是关联方收入提升的主要驱动因素。

海底捞开店节奏平稳,目前内地门店数量年增速约为20%-30%。其开店主要考虑三个因素:①年初有开店计划、并以先省会和一线城市,后向周边二、三线城市拓展的方式扩张;②海底捞选址谈判需要一定时间;③海底捞集团开新店的管理层以及基层服务人员全部由老海底捞门店培养2-3年。

上述因素限制了海底捞门店的扩张速度。按照单店平均年增长率27%计算,2018年海底捞门店数量突破300家。单店销量接近饱和,保持在120吨左右。2015年开始,关联方交易价格逐步向三方交易价格靠拢,毛利率逐年提升。2016年第三方交易毛利为51%,扣除20-30%的渠道分成,毛利在30%左右。

爱分析认为,关联方交易毛利的提升上限将大致与三方交易毛利持平,故预计2018年交易毛利率应在30%上下。基于上述分析,在原材料成本变化不大的情况下,2018年颐海国际关联方的销售额预计将突破10亿人民币。

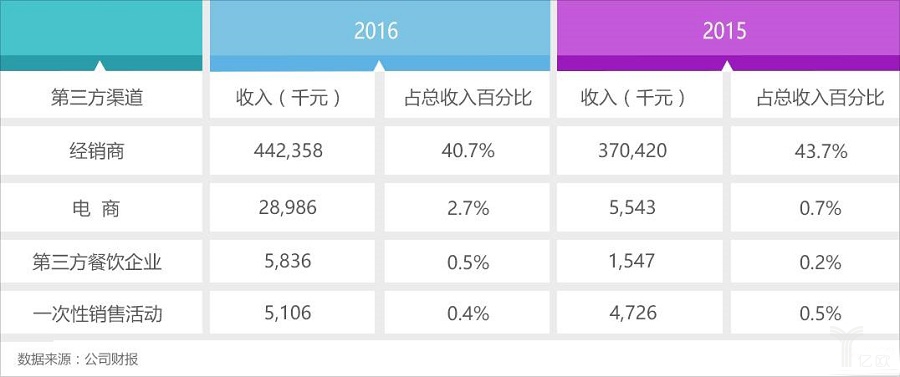

第三方交易讨论

第三方渠道共分为四类,经销商、电商、第三方餐饮企业以及一次性销售活动,其中绝大多数收入来自经销商渠道。

截至2016年底,颐海国际经销网络在中国大陆覆盖城市达到360个,其中包括所有一线城市、32个二线城市,324个三、四线城市。渠道类型包括6000余家主要大卖场,以及传统的杂货铺等。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。