VC/PE行业格局发生深刻改变,“两端布局”趋势突显

2006-2016年中国股权投资市场投资案例数与投资金额数年复合增长率分别为35.0%和20.5%,表明我国VC/PE行业投资市场进入快速扩张期。股权投资机构由小作坊到大资管的发展过程中,其业务内涵和外延,投资范围和类别均发生较大变化。在政策暖风鼓吹和资本寒冬双重因素的影响下,为避免由于初创企业数量的爆发式增长以及市场信息的不对称带来的劣币驱逐良币的现象,现在早期投资机构普遍采用“精而美”的投资策略,重金布局其认为极具成长性和盈利性的初创企业,不过多追求投资数量的增长。在创新创业的大背景下,中外创投机构投资阶段愈发前移。一方面是基于宏观经济形势,市场资源配置的优化问题得到了越来越多的重视。另一方面,新一代信息技术革命正在逐渐融合传统行业,创业机会增多也给予VC更多投资标的的选择。对于私募股权投资机构,除了受外部环境影响外,投资策略的战略转型其实间接突显出整个行业发展渐入回调期。

图2 2006-2016年中国股权投资市场投资情况变化

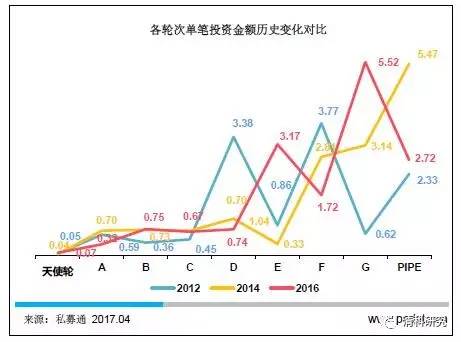

从2012至2016年VC/PE机构参与各个轮次的注入金额变化情况可以看出,我国股权投资机构投资策略多元化的趋势日渐突显。首先,我国PE机构的主要策略依然集中在中后期阶段并渐显“两端布局”趋势,如一部分PE机构开始陆续关注并参与A-C轮的早期投资,通过更早介入优质投资标的的方式以相对较低的成本获取更为可观的投资回报;还有一部分“嗅觉灵敏”的PE机构借IPO宽松期抢先布局Pre-IPO项目,因而出现PE投资“投行化”的现象。相比而言,VC机构基于当下行业格局和自身发展情况,其投资策略相较于2012年更加大胆开放,除了增加Pre-A、A+轮次的投资,也更多的涉足PIPE和战略投资,在一定程度上反映出目前我国初创期公司的融资能力和融资速度都相比以往大幅提升。

图3 股权投资机构单笔投资额历年变化情况(单位:人民币亿元)

图4 各轮次单笔投资金额历史变化对比(单位:人民币亿元)

VC/PE机构退出路径趋于多元,IPO位列所有退出方式投资收益之首

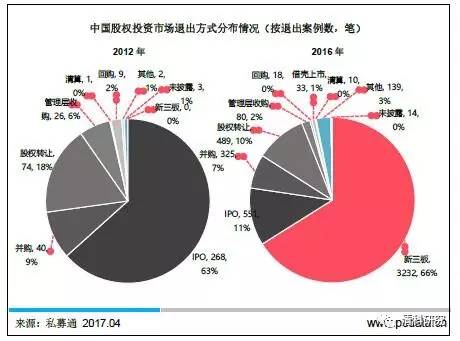

我国VC/PE机构主要依赖被投企业上市进行退出,特别是2009年创业板推出后,我国境内股权投资机构数量大幅增长,IPO退出热潮涌动,而并购、股权转让、管理层收购、借壳上市和回购等方式退出案例较少。然而伴随着2013和2015年A股市场IPO暂停以及推进多层次资本市场的改革不断深化,以IPO退出为主的现象发生了转变,并催生出了多元化的退出路径,如VC/PE机构所投项目通过挂牌新三板的方式退出在2014-2015年间全面爆发。

在退出收益方面,通过IPO实现退出的项目,内部收益率中位数为42.8%,投资回报倍数中位数为2.01倍,位列所有退出方式投资收益之首。通过并购方式实现退出的项目投资IRR中位数为19.6%,投资回报倍数中位数1.57倍。此外,其他退出方式包括清偿债权、清算、反向收购(借壳上市)等相比之下收益率较低。值得关注的是,IPO与并购退出收益历年变化表明过去五年以IPO实现退出的项目收益呈现下滑趋势,而并购退出回报则表现出稳定的增长现象。究其原因在于,一方面一些明星并购案例的高回报也证明并购退出具有高回报潜能;另一方面,过去五年中国股权投资市场掀起“全民PE”热潮,产业资本大量流入,一批新基金诞生,导致对优质标的资产过度竞争,项目整体估值水涨船高,并出现“一二级市场价格倒挂”现象,机构账面投资回报明显回落。

图5 中国股权投资市场退出方式分布情况(按退出案例数,笔)

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。