现代物流地产属于工业地产的范畴,指投资商投资开发的物流设施。其范畴包括物流园区、物流仓库、配送中心、分拨中心等物流业务的不动产载体。而对于现代物流设施而言,不再等同于传统的“农民仓”—仅是为货品提供场地与遮蔽,使之不至于幕天席地而已,物流地产行业所经营的现代物流设施在建造标准、后期运营等远高于传统仓储设施。

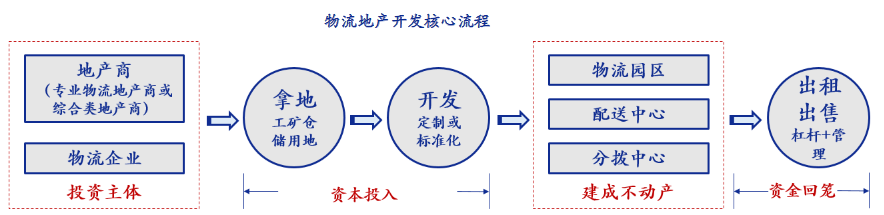

实际开发过程中,不同于商住类开发项目,物流地产在拿地和实现盈利的环节有其自身特征,可概括为:拿地难度大、网络化布局、开发模式灵活、后端参与管理、产业链条长及金融属性较强。物流地产价值增长的核心环节在于其拿地、开发运营和资金周转上,其对应的生产要素则为“土地、人(管理)、钱(资金流)”。

拿地:物流地产发展基础,掣肘在于工业用地供给有限

一线城市供给不足,周边二三线享受溢出效应

建设物流地产的地皮性质需为工矿仓储用地,即平常所说的工业用地,而工业用地具体又细分为工业用地、采矿用地、仓储用地三个子分类。

根据国土资源部信息,截止1Q2016,全国工业用地、居住用地与商业用地均价分别为766元/平方米、5554元/平方米与6767元/平方米,工业用地地价远低于其他类型地块,而一线城市政府出于城市规划、财税征收、就业解决等考量,近年来出让的工业土地连年萎缩。

另一个现实问题是:在工业用地本身供给下降的背景之下,仓储用地占工业用地比重极小,部分地方政府划定了“投资强度1000万/亩,税收贡献100万/亩,容积率为1”的硬性指标加剧了仓储用地的成交难度。

一线城市在物流用地供给上的短缺直接导致了对周边卫星城的溢出效应。二线城市在土地供给、土地价格和用工成本都较一线城市享有优势,而出租价格却未必落后太多,因此“立足二线,服务一线”成为很多物流地产开发商的拿地策略,相应衍生出了长三角的苏州、昆山,珠三角的佛山、肇庆,京津冀的廊坊等卫星城。物流地产商在选址时需考虑二线城市在地价下降和客户物流费用上升之间的平衡。

拿地政策历经变更,管制收紧现存变数

由于过去15年国内土地价格的水涨船高,国家从鼓励实体经济、杜绝投机商囤地、炒地的角度出发,对工业用地的出让、价格以及建设标准已有较为规范的规定:工业用地的出让过程中必须采用招拍挂方式,且企业在获得地块之后一年内必须破土动工,否则闲臵土地满一年未动工开发需征收闲臵费,满两年未动工开发的可无偿收回使用权。另外,部分一线城市(北京、深圳)现已出台工业用地出让弹性年限的试点制度,将工业用地使用年限缩短或实行租让结合等方式出让土地,这对于签长约、资产重的物流地产开发商而言,在固定资产折旧、到期资产评估、客户延续性方面都会产生一定负面影响。

建设与运营:定制产品流行,深入物流链条提升管理要求

物流地产商的收入来源包括:租金(最为基础)、管理服务费(如果深入物流链条)、税收优惠、土地增值等。

一般来说现代物流地产的客户多为物流、商贸、大型电商和高附加值制造类企业,储存产品类型涵盖食品饮料、医药、化工产品、汽车等形形色色,不同类型产品对仓储设施具有不同要求,因此物流地产领域内的定制化建设较商住领域更为流行。一旦地产商与租方敲定合作关系,二者签订长约,且有的物流地产商本身也具备第三方物流商的能力,双方在物流链条上的合作将会极为深入。因此物流地产开发商往往身兼开发商与运营商两种角色,运营阶段为客户提供例如设备的融资租赁、信息采集甚至物流等多样服务,此时需要开发商具备丰富的物流行业经验与科学的管理手段。

相比商住地产而言,物流地产回报周期较长,但胜在业绩稳定、现金流充沛、受宏观地产调控政策影响较轻,且同样可以享受土地增值带来的溢价。

金融杠杆:不只是地产和物流

单纯的收取租金模式下,回报周期可能长达10-20年,因此物流地产商往往会通过活用资金的方式加快资金流转速度,其中最长使用的工具为私募基金。另外,部分物流地产商同时为下游客户提供物流设备融资租赁服务。

更多资料请参考中商产业研究院发布的《2019-2024年中国物流地产市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业规划策划、产业园策划规划、产业招商引资等解决方案。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。