5.华兴源创

苏州华兴源创科技股份有限公司成立于2005年,2019年成为科创板首家上市企业,专注半导体检测设备领域,核心产品包括显示驱动芯片测试机、晶圆光学检测仪等,突破MicroOLED和COF芯片检测技术,客户涵盖苹果、京东方、通富微电等。公司并购韩国欧立通拓展自动化测试业务,在平板显示检测设备市占率国内第一,助力国产半导体检测设备自主化。

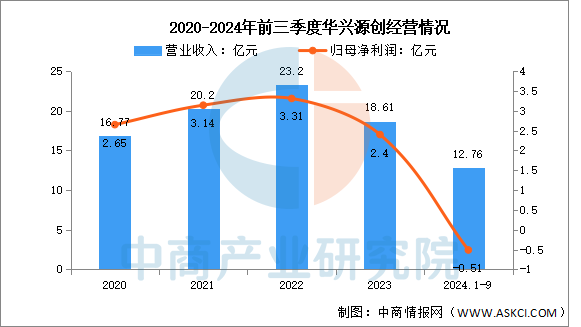

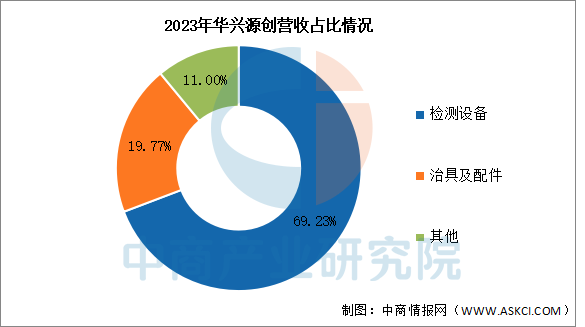

2024年前三季度实现营业收入12.76亿元,同比下降4.63%;归母净利润亏损0.51亿元。2023年主营产品包括检测设备、治具及配件,营收分别占整体的69.23%、19.77%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、半导体设备行业发展前景

1.政策支持加速核心技术突破

中国半导体设备行业依托国家战略级政策扶持实现关键技术突破,政府通过“国家大基金”三期注资3440亿元,重点支持设备研发与产能扩张,并配套税收优惠、人才引进等政策降低企业研发成本。例如,上海微电子在光刻机领域攻关、中微公司在刻蚀设备领域的突破,均依托政策对“卡脖子”技术的定向扶持。地方政府如上海、北京等地通过专项基金支持设备企业,形成“中央-地方”联动的政策网络,加速国产设备在成熟制程的覆盖与先进制程的突破。

2.产业链协同创新提升整体竞争力

行业竞争力的提升依赖于设计、制造、封测全链条的深度协同与区域产业集群的整合。华为海思与中芯国际联合开发7nm工艺,缩短设备验证周期;上海临港、合肥长鑫等产业集群通过集中资源实现设备、材料与制造端的无缝对接,降低技术转化成本。国产设备在清洗、去胶等环节市占率超50%,并与材料企业形成生态闭环(如沪硅产业300mm硅片良率追平国际水平、安集科技化学抛光液市占率突破15%)。头部企业如北方华创、中微公司通过并购整合技术链,构建“设备-材料-制造”协同生态。

3.技术路径多元化拓展应用场景

行业通过技术创新开辟差异化赛道,分散传统技术路线的风险。在先进制程受限背景下,国内企业转向Chiplet集成、RISC-V架构生态等方向,例如长电科技的CoWoS封装设备通过异构集成提升性能。第三代半导体(碳化硅、氮化镓)和二维芯片制造设备的突破,为汽车电子、AIoT等新兴领域提供国产替代方案。同时,北方华创的离子注入机、中微的亚埃级刻蚀设备在成熟制程中实现规模化应用,形成“成熟制程替代+新兴领域突破”的双轨路径。

更多资料请参考中商产业研究院发布的《2025-2030年中国半导体设备市场调研及发展趋势预测报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、行业地位证明、可行性研究报告、产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会、“十五五”规划等咨询服务。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。