《决胜全面建成小康社会 夺取新时代中国特色社会主义伟大胜利》《习近平谈治国理政(第二卷)》《全面从严治党面对面——理论热点面对面·2017》等58种一般图书当年单品种累计印数达到或超过100万册。其中,主题图书17种,占29.3%;党的十九大报告《决胜全面建成小康社会 夺取新时代中国特色社会主义伟大胜利》超过2400万册,《习近平谈治国理政(第二卷)》超过500万册,《全面从严治党面对面——理论热点面对面·2017》超过700万册。《红岩》《红星照耀中国》等7种文学类图书、《中国幽默儿童文学创作·任溶溶系列 没头脑和不高兴》《动物小说大王沈石溪品藏书系 狼王梦》《曹文轩纯美小说 草房子》《米小圈上学记》等18种少儿图书当年累计印数均达到或超过100万册,分别较2016年增加2种和13种。

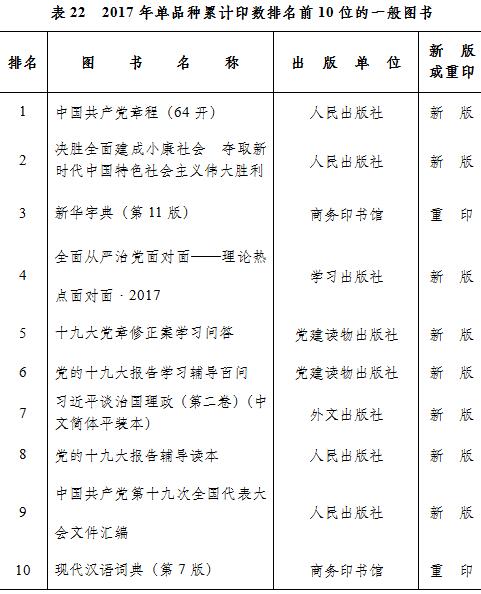

在2017年单品种累计印数排名前10位的一般图书中,主题图书占8种。前10位图书总印数合计10662.3万册,较2016年增加970.9万册,增长10.0%。

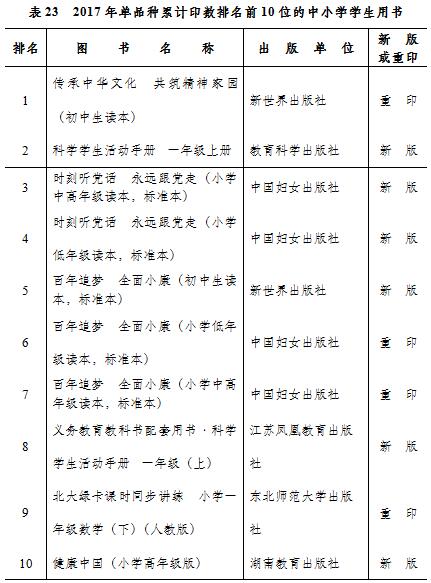

《时刻听党话 永远跟党走》《百年追梦 全面小康》《传承中华文化 共筑精神家园》《科学学生活动手册(一年级上册)》等中小学学生用书当年单品种累计印数均超过100万册,进入中小学学生用书印数前10。

2.3 期刊结构

2.3.1 内容结构

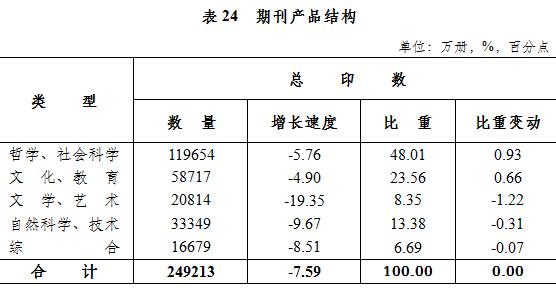

期刊按照内容划分为哲学社会科学、文化教育、文学艺术、自然科学技术和综合5类。

2017年,全国出版哲学、社会科学类期刊12.0亿册,较2016年降低5.8%,占期刊总印数的48.0%,提高0.9个百分点;文化、教育类期刊5.9亿册,降低4.9%,占23.6%,提高0.7个百分点;文学、艺术类期刊2.1亿册,降低19.4%,占8.4%,减少1.2个百分点;自然科学、技术类期刊3.3亿册,降低9.7%,占13.4%,减少0.3个百分点;综合类期刊1.7亿册,降低8.5%,占6.7%,基本持平。文学艺术类期刊印数继续大幅下滑,哲学社会科学类与文化教育类期刊所占比重继续提高。

2.3.2 平均期印数百万册及以上期刊

2017年,共有《求是》《时事报告(大学生版)》《时事(〈时事报告〉(中学生版)》《读者》等11种期刊平均期印数超过100万册,较2016年增加1种。

与2016年相比,前10位期刊保持稳定但名次有所变化;每种平均期印数181.1万册,增加2.5万册,增长1.4%。

2.4 报纸结构

2.4.1 层级结构

报纸根据地域层级划分为全国性报纸、省级报纸、地市级报纸和县级报纸4类。

2017年,共出版全国性报纸78.1亿份,较2016年降低0.8%,占报纸总印数的21.6%,提高1.4个百分点;省级报纸166.7亿份,降低10.2%,占46.0%,减少1.6个百分点;地市级报纸116.9亿份,降低6.5%,占32.2%;县级报纸0.8亿份,降低1.0%,占0.2%。各级报纸下滑幅度均较上年收窄;全国性报纸所占比重有所提高;省级报纸和地市级报纸降幅较大,省级报纸所占比重继续下降。

2.4.2 内容结构

报纸根据内容划分为综合、专业、生活服务、读者对象和文摘5大类。

2017年,全国出版综合类报纸229.1亿份,较2016年降低8.6%,占报纸总印数的63.2%,减少1.1个百分点;专业类报纸103.4亿份,降低3.3%,占28.5%,提高1.1个百分点;生活服务类报纸9.7亿份,降低8.7%,占2.7%;读者对象类报纸16.0亿份,降低6.9%,占4.4%;文摘类报纸4.4亿份,降低7.4%,占1.2%。教学辅导类报纸较为集中的专业类报纸降幅较小,所占比重继续提高;综合类、生活服务类、读者对象类和文摘类报纸降幅较大,读者对象类和文摘类报纸降幅超过上年,综合类和生活服务类报纸所占比重继续下降。

2.4.3 平均期印数百万份及以上报纸

2017年,共有《人民日报》《参考消息》《环球时报》等24种报纸平均期印数达到或超过100万份,较2016年减少1种;其中综合类9种,减少3种;专业类报纸13种(其中教学辅导类11种),增加2种;读者对象类报纸2种,保持稳定。

与2016年相比,《扬子晚报》《环球时报》《南方日报》跻身前10,《钱江晚报》《广州日报》《齐鲁晚报》退出前10;排名前10位的综合类报纸每种平均期印数148.9万份,减少11.9万份,降低7.4%。

与2016年相比,《教育周报》跻身前10,《学英语报》退出前10;每种平均期印数443.3万份,增加16.8万份,增长3.9%。

第三章 地区结构分析

区域集中度有所提高,东部地区优势明显。总体经济规模综合评价前10位地区营业收入、资产总额和利润总额在全国所占比重,较2016年分别提高0.9、0.3和2.1个百分点;东部地区继续占据前7位。营业收入增长贡献率均超过10%的前6位地区中,5个为东部地区,且合计达到75.3%。中西部和东北地区包揽增长速度前4位,均实现两位数增长。

3.1 各地区总体经济规模综合评价

选取营业收入、增加值、总产出、资产总额、所有者权益(净资产)、利润总额和纳税总额7项经济规模指标,采用主成分分析法对全国31个省(自治区、直辖市)及新疆生产建设兵团新闻出版业的总体经济规模进行综合评价。

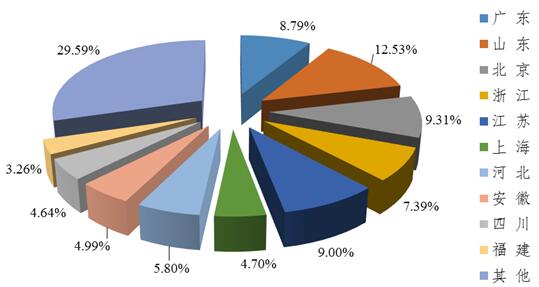

广东、山东、北京、浙江、江苏、上海、河北、安徽、四川和福建依次位居全国前10位。其中,前7位均属于东部地区。与2016年相比,前10位地区保持不变但名次有所改变;前10位中北京和四川排名上升,浙江、江苏和福建排名下降。

说明:1.选取营业收入、增加值、总产出、资产总额、所有者权益(净资产)、利润总额和纳税总额7项经济规模指标,采用主成分分析方法,通过SPSS直接计算所得,仅用来显示各地区的相对位置。2.未包括数字出版、打字复印、邮政发行、版权贸易与代理、行业服务与其他新闻出版业务。

前10位地区实现营业收入共计13684.5亿元,占全行业营业收入的75.5%,较2016年提高0.9个百分点;拥有资产总额共计15920.1亿元,占全行业资产总额的71.8%,提高0.3个百分点;实现利润总额共计946.5亿元,占全行业利润总额的70.4%,提高2.1个百分点。

图13 营业收入的地区结构

图14 资产总额的地区结构

图15 利润总额的地区结构

3.2 地区增长情况

3.2.1 增长速度

以各地区新闻出版全行业营业收入增长速度衡量,前10位降序依次为安徽、贵州、黑龙江、四川、广东、山东、江苏、北京、上海和新疆。其中,东部地区5席,中部地区1席,西部地区3席,东北地区1席;安徽、贵州、黑龙江和四川4省营业收入均实现两位数增长。

说明:地区增长速度=(该地区本年营业收入-该地区上年营业收入)÷该地区上年营业收入×100%。

与2016年相比,东部和中部地区数量不变,西部地区减少1席,东北地区增加1席;实现两位数增长的地区增加2席。

3.3.2 增长贡献

以各地区新闻出版全行业营业收入增长额和增长贡献率衡量其对全国新闻出版产业增长贡献,前10位降序依次为广东、山东、江苏、安徽、浙江、北京、四川、上海、湖南和河南。其中,东部地区6个,中部地区3个,西部地区1个。广东、山东、江苏、安徽、浙江和北京6省市的贡献率均超过10%,广东超过20%。

说明:各地区增长额=该地区本年营业收入-该地区上年营业收入,各地区增长贡献率=(该地区本年营业收入-该地区上年营业收入)÷(各地区本年营业收入合计-各地区上年营业收入合计)×100%。

与2016年相比,中部地区省份增加2席,东部和西部地区省份各减少1席;贡献率超过10%省份增加2席。

第四章 单位数量及就业人员情况分析

单位数量有所减少,企业法人单位在全行业单位数量占比继续提高,个体经营户数量继续下降。在出版物发行企业中,国有企业营业收入、资产总额、利润总额所占比重继续降低,民营企业所占比重继续提高。就业人数整体减少,报纸出版就业人数下降较快。

4.1 单位数量与构成

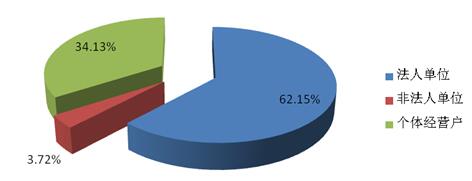

2017年,全国共有新闻出版单位23.2万家,较2016年同口径降低2.7%。其中,法人单位14.4万家,降低0.3%,占单位总数的62.2%,提高1.5个百分点;非法人单位0.9万家,增长1.6%,占3.7%,提高0.2个百分点;个体经营户7.9万家,降低7.2%,占34.1%,减少1.6个百分点。

说明:未包括数字出版单位、打字复印单位、邮政发行单位、版权贸易与代理单位和行业服务与从事其他新闻出版业务的单位,与2016年系同口径比较。

图16 新闻出版单位类型构成

4.2 企业法人情况

4.2.1 整体规模

2017年,全行业共有企业法人单位14.1万家,较2016年同口径降低0.3%,占全行业法人单位和非法人单位(不包括个体经营户)总数的92.6%。企业法人单位营业收入17358.5亿元,增长4.5%,占全行业营业收入的95.8%,提高0.1个百分点;资产总额20615.2亿元,增长2.9%,占全行业资产总额的93.0%,提高0.3个百分点;利润总额1277.6亿元,增长2.1%,占全行业利润总额的95.0%,减少0.5个百分点。

4.2.2 所有制结构

在14.1万家企业法人单位中,国有全资企业1.5万家,较2016年增长3.4%,占企业法人单位数量的10.3%,提高0.4个百分点;民营企业11.9万家,降低0.5%,占84.4%,减少0.2个百分点。

图17 企业法人单位的所有制结构

4.3 就业人员状况

2017年,全国新闻出版业直接就业人数为405.9万人,较2016年同口径降低3.4%;其中男性216.2万人,女性189.7万人,分别占全行业直接就业人数的53.3%和46.7%,男女比例基本平衡。

印刷复制业直接就业人数310.6万人,降低2.9%;出版物发行业57.0万人,降低4.8%;报纸出版业20.6万人,降低7.9%;期刊出版业10.1万人,降低2.6%;图书出版业6.7万人,增长0.7%。

图18 就业人员的产业类别构成

说明:未包括数字出版、打字复印、邮政发行、版权贸易与代理、行业服务与其他新闻出版服务就业人数,与2016年系同口径比较。

第五章 出版传媒集团分析

出版传媒集团整体规模继续扩大,行业占比明显提高。共有18家集团资产总额超过百亿元,较2016年增加2家;其中7家集团资产总额、主营业务收入和所有者权益均超过百亿元,“三百亿”集团增加1家。图书出版集团主营业务收入、利润总额保持稳定;发行集团利润总额保持较快增长;报刊出版集团主营业务收入止跌回升,利润总额因补贴收入减少由增转降,降幅明显;印刷集团主营业务收入止跌回升,利润总额受投资收益影响大幅增长。

5.1 总体情况

截至2017年年底,全国共有经国家新闻出版行政管理部门或省级新闻出版行政管理部门批准的出版传媒集团125家,其中图书出版集团40家、报刊出版集团47家、发行集团27家、印刷集团11家。

2017年,出版传媒集团资产规模进一步扩大,主营业务收入和利润总额有所增长。纳入统计的118家图书出版、报刊出版、发行和印刷集团共实现主营业务收入3559.6亿元,较2016年同口径增加85.8亿元,增长2.5%;拥有资产总额7023.0亿元,增加489.7亿元,增长7.5%;实现利润总额305.4亿元,增加9.2亿元,增长3.1%。

其中,107家图书出版、报刊出版和发行集团共实现主营业务收入3503.9亿元,较2016年同口径增加84.2亿元,增长2.5%,占全国书报刊出版和出版物发行主营业务收入的79.7%,提高5.2个百分点;拥有资产总额6902.9亿元,增加478.1亿元,增长7.4%,占全国出版发行全行业资产总额的90.8%,提高6.9个百分点;实现利润总额301.4亿元,增加6.2亿元,增长2.1%,占全国出版发行全行业利润总额的62.0%,降低0.5个百分点。

5.2 图书出版集团

5.2.1 经济规模

2017年,图书出版集团资产规模增长较快,收入、利润保持稳定。33家图书出版集团共实现主营业务收入1976.2亿元,较2016年增加1.9亿元,增长0.1%;拥有资产总额3693.8亿元,增加315.1亿元,增长9.3%;实现利润总额178.9亿元,增加0.5亿元,增长0.3%。

江苏凤凰出版传媒集团有限公司、江西省出版集团公司、安徽出版集团有限责任公司、湖南出版投资控股集团有限公司、浙江出版联合集团有限公司和中国出版集团公司等6家集团资产总额、主营业务收入和所有者权益均超过100亿元,组成“三百亿”集团阵营;中国出版集团公司晋升为“三百亿”集团。湖北长江出版传媒集团有限公司和河北出版传媒集团有限责任公司等2家集团资产总额、主营业务收入均超过100亿元,组成“双百亿”阵营。另有中国教育出版传媒集团有限公司、山东出版集团有限公司、中原出版传媒投资控股集团有限公司和广东省出版集团有限公司等4家集团资产总额超过100亿元。

5.2.2 总体经济规模排名

选取集团合并报表中的主营业务收入、资产总额、所有者权益和利润总额4项经济规模指标,采用主成分分析法,对图书出版集团的总体经济规模进行综合评价。前10位降序依次为江苏凤凰出版传媒集团有限公司、江西省出版集团公司、湖南出版投资控股集团有限公司、中国教育出版传媒集团有限公司、浙江出版联合集团有限公司、安徽出版集团有限责任公司、山东出版集团有限公司、湖北长江出版传媒集团有限公司、中国出版集团公司和河北出版传媒集团有限责任公司。

与2016年相比,山东出版集团有限公司跻身前10,中原出版传媒投资控股集团有限公司退出前10。

说明:综合评价得分系选取主营业务收入、资产总额、所有者权益和利润总额四项指标,采用主成分分析方法,通过SPSS直接计算所得,仅用来显示各单位的相对位置,负数并不代表负面评价。

5.3 报刊出版集团

5.3.1 经济规模

2017年,报刊出版集团资产规模平缓增长,主营业务收入止跌回升,但利润总额由增转跌。47家报刊出版集团共实现主营业务收入391.6亿元,较2016年增加9.5亿元,增长2.5%;拥有资产总额1672.4亿元,增加53.0亿元,增长3.3%;实现利润总额29.9亿元,减少4.2亿元,降低12.2%。

上海报业集团、浙江日报报业集团和成都传媒集团等3家集团资产总额超过100亿元。

5.3.2 总体经济规模排名

采取同样评价方法,报刊出版集团总体经济规模的前10名依次为上海报业集团、浙江日报报业集团、成都传媒集团、陕西华商传媒集团有限责任公司、山东大众报业(集团)有限公司、广州日报报业集团、湖北日报传媒集团、河南日报报业集团有限公司、重庆日报报业集团和南方报业传媒集团。

与2016年相比,重庆日报报业集团跻身前10,深圳报业集团退出前10。

5.4 发行集团

5.4.1 经济规模

2017年,发行集团继续保持良好发展态势,资产、收入规模继续扩大,利润总额较快增长。27家发行集团实现主营业务收入1136.1亿元,较2016年增加72.9亿元,增长6.9%;拥有资产总额1536.6亿元,增加110.0亿元,增长7.7%;实现利润总额92.5亿元,增加9.9亿元,增长12.0%。

安徽新华发行(集团)控股有限公司资产总额、所有者权益和主营业务收入均超过100亿元。四川新华发行集团有限公司和上海新华发行集团有限公司资产总额超过100亿元。

5.4.2 总体经济规模排名

采用同样评价方法,发行集团总体经济规模的前10位依次为安徽新华发行(集团)控股有限公司、四川新华发行集团有限公司、湖南省新华书店有限责任公司、江西新华发行集团有限公司、山东新华书店集团有限公司、浙江省新华书店集团有限公司、河南省新华书店发行集团有限公司、河北省新华书店有限责任公司、上海新华发行集团有限公司和重庆新华书店集团公司。

5.5 印刷集团

5.5.1 经济规模

2017年,印刷集团收入止跌回升,资产规模和利润总额受投资收益影响增长较快,利润总额更是呈现倍数增长。11家印刷集团实现主营业务收入55.6亿元,较2016年增加1.6亿元,增长3.0%;拥有资产总额120.1亿元,增加11.5亿元,增长10.6%;实现利润总额4.1亿元,增加3.1亿元,增长306.2%。

5.5.2 总体经济规模排名

采用同样评价方法,对10家印刷集团总体经济规模进行综合评价,依次为中国文化产业发展集团有限公司、上海印刷(集团)有限公司、浙江印刷集团有限公司、湖南天闻新华印务有限公司、江西新华印刷集团有限公司、北京印刷集团有限责任公司、广西正泰彩印包装有限责任公司、河南新华印刷集团有限公司、辽宁新闻印刷集团有限公司和北京隆达印刷包装集团有限公司。

第六章 出版传媒上市公司分析

出版传媒上市公司阵容继续壮大,资产、收入和利润各项指标快速增长;经济效益明显提升,近年来首次实现全体盈利;资本市场表现疲弱,市值明显缩水。出版、发行、印刷和新媒体公司整体经营状况良好,出版公司和发行公司主业挺拔,主阵地、主渠道地位巩固;印刷公司和新媒体公司经济效益显著提升。报业公司业绩继续下滑。各公司持续探索转型升级、融合发展之路,但主要受网络游戏等业务下滑影响,部分公司新业态业务发展遭遇“瓶颈”。

6.1 总体情况

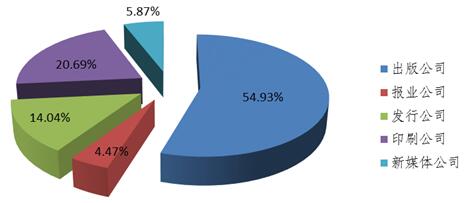

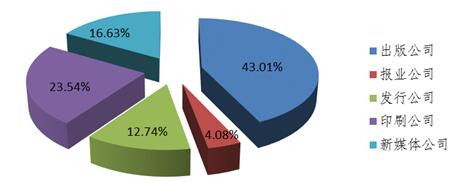

截至2017年12月31日,中国内地共有出版传媒上市公司43家。其中,出版公司14家,报业公司6家,发行公司8家,印刷公司10家,新媒体公司5家;其中在中国内地上市39家,在中国香港上市4家。

说明:出版公司包括业务内容描述为出版、出版发行和期刊的上市公司。

第六章 出版传媒上市公司分析

出版传媒上市公司阵容继续壮大,资产、收入和利润各项指标快速增长;经济效益明显提升,近年来首次实现全体盈利;资本市场表现疲弱,市值明显缩水。出版、发行、印刷和新媒体公司整体经营状况良好,出版公司和发行公司主业挺拔,主阵地、主渠道地位巩固;印刷公司和新媒体公司经济效益显著提升。报业公司业绩继续下滑。各公司持续探索转型升级、融合发展之路,但主要受网络游戏等业务下滑影响,部分公司新业态业务发展遭遇“瓶颈”。

6.1 总体情况

截至2017年12月31日,中国内地共有出版传媒上市公司43家。其中,出版公司14家,报业公司6家,发行公司8家,印刷公司10家,新媒体公司5家;其中在中国内地上市39家,在中国香港上市4家。

说明:出版公司包括业务内容描述为出版、出版发行和期刊的上市公司。

与2016年相比,新增上市公司6家,均在中国内地以IPO方式上市,募集资金总额共计58.9亿元。其中,出版公司3家,即中国出版传媒股份有限公司、中国科技出版传媒股份有限公司和山东出版传媒股份有限公司;发行公司2家,即新经典文化股份有限公司和山东世纪天鸿文教科技股份有限公司;新媒体公司1家,即掌阅科技股份有限公司。另有原属报业公司的浙报传媒集团股份有限公司整体剥离传统报刊业务,于2017年4月变更为浙报数字文化集团股份有限公司(简称“浙数文化”),转型为新媒体公司,故报业公司减少1家,新媒体公司再增1家。

6.2 经济规模

6.2.1 总体规模

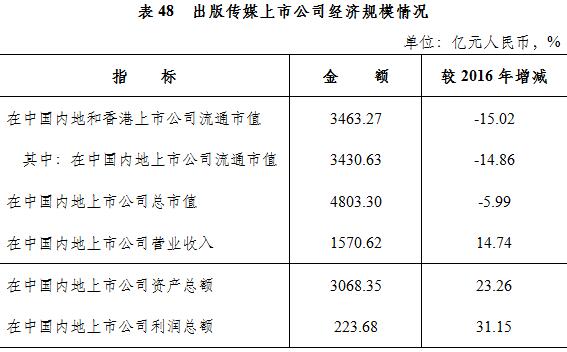

出版传媒上市公司市值有所下降。以2017年12月29日收盘价计算,43家在中国内地和香港上市的出版传媒公司流通市值共计3463.3亿元人民币,较2016年同期减少612.4亿元,降低15.0%。其中,在中国内地上市的39家出版传媒公司流通市值共计3430.6亿元人民币,减少598.9亿元,降低14.9%;总市值共计4803.3亿元,减少305.9亿元,降低6.0%。

2017年,出版传媒上市公司整体经济规模继续壮大,各项指标快速增长。在中国内地上市的39家出版传媒公司实现营业收入共计1570.6亿元,较2016年增加201.7亿元,增长14.7%;拥有资产总额共计3068.4亿元,增加579.0亿元,增长23.3%;实现利润总额共计223.7亿元,增加53.1亿元,增长31.2%,近年来首次实现全体盈利。

图19 流通市值的公司类型结构

图20 总市值的公司类型结构

图21 营业收入的公司类型构成

图22 资产总额的公司类型构成

图23 利润总额的公司类型构成

6.2.2 出版公司

2017年,出版上市公司新增3家,各项规模指标全面上扬,收入、资产和利润均实现两位数快速增长。13家出版公司总市值共计1659.9亿元,较2016年增加140.3亿元,增长9.2%;实现营业收入共计862.8亿元,增加143.2亿元,增长19.9%;拥有资产总额共计1353.1亿元,增加344.7亿元,增长34.2%;实现利润总额共计96.2亿元,增加23.7亿元,增长32.7%。

凤凰传媒、中文传媒和中南传媒等3家公司营业收入和资产总额均超过100亿元,与2016年相比保持不变;另有山东出版、中原传媒、中国出版和长江传媒等4家公司资产总额超过100亿元,较2016年增加3家。

6.2.3 报业公司

2017年,报业上市公司减少1家,各项规模指标全面深度下滑。4家报业公司总市值共计376.3亿元,较2016年减少389.0亿元,降低50.8%;营业收入共计70.2亿元,减少49.2亿元,降低41.2%;资产总额共计275.9亿元,减少71.3亿元,降低20.5%;利润总额共计9.1亿元,减少19.9亿元,降低68.5%。

华闻传媒资产总额超过100亿元。

6.2.4 发行公司

2017年,发行上市公司新增2家,市值减少,收入、资产和利润继续保持两位数快速增长。7家发行公司总市值共计608.5亿元,较2016年减少213.4亿元,降低26.0%;实现营业收入共计220.5亿元,增加37.3亿元,增长20.4%;拥有资产总额共计377.1亿元,增加39.6亿元,增长11.7%;实现利润总额共计28.5亿元,增加6.2亿元,增长28.0%。

皖新传媒、新华文轩等2家公司资产总额超过100亿元,与2016年相比保持不变。

6.2.5 印刷公司

2017年,印刷上市公司数量保持不变,市值有所下降,利润高速增长。10家印刷公司总市值共计1323.1亿元,较2016年减少67.3亿元,降低4.8%;实现营业收入共计325.0亿元,增加27.0亿元,增长9.1%;拥有资产总额共计700.8亿元,增加100.1亿元,增长16.7%;实现利润总额共计52.7亿元,增加17.8亿元,增长51.0%。

康得新、紫江企业等2家公司资产总额超过100亿元,与2016年相比保持不变;康得新营业收入首次突破100亿元。

6.2.6 新媒体公司

2017年,新媒体上市公司新增2家,各项规模指标全面飙升,利润倍数增长。5家新媒体公司总市值共计835.6亿元,增加223.5亿元,增长36.5%;实现营业收入共计92.2亿元,增加43.3亿元,增长88.8%;拥有资产总额共计361.5亿元,增加165.9亿元,增长84.8%;实现利润总额共计37.2亿元,增加25.3亿元,增长212.0%。

昆仑万维资产总额超过100亿元,掌趣科技资产总额降至不足100亿元。

6.3 经济效益

6.3.1 总体情况

2017年,在中国内地上市的39家出版传媒公司保持了较强的盈利能力。平均净资产收益率为10.9%,较2016年提高0.5个百分点,显著高于当期一年期存缴基准利率(1.50%)和贷款基准利率(4.35%)。

各类出版传媒上市公司的平均净资产收益率,降序依次为新媒体公司、印刷公司、出版公司、发行公司和报业公司。

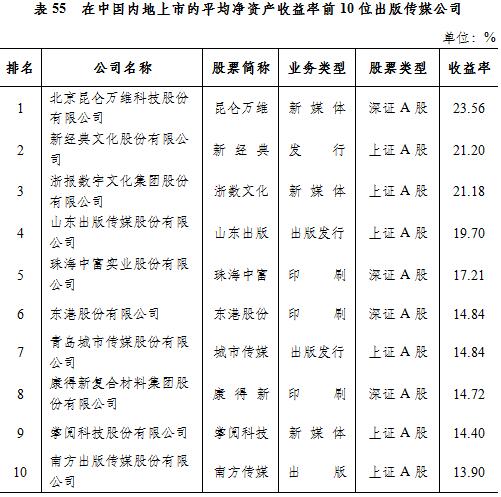

平均净资产收益率前10位的出版传媒公司,降序依次为昆仑万维、新经典、浙数文化、山东出版、珠海中富、东港股份、城市传媒、康得新、掌阅科技、南方传媒。其中,出版公司3家、发行公司1家、印刷公司3家、新媒体公司3家。

6.3.2 出版公司

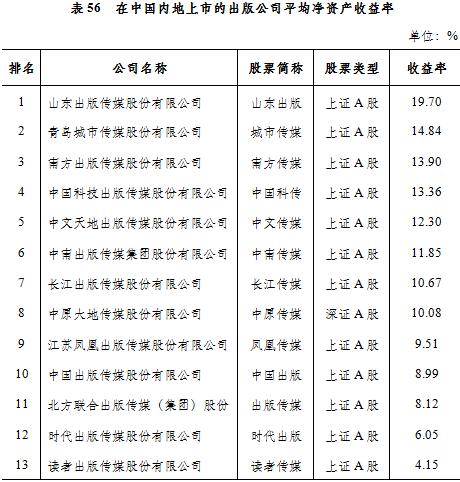

出版公司平均净资产收益率11.4%,高出出版传媒上市公司平均净资产收益率0.5个百分点;较2016年减少0.1个百分点。

13家出版公司的平均净资产收益率,降序依次为山东出版、城市传媒、南方传媒、中国科传、中文传媒、中南传媒、长江传媒、中原传媒、凤凰传媒、中国出版、出版传媒、时代出版和读者传媒。

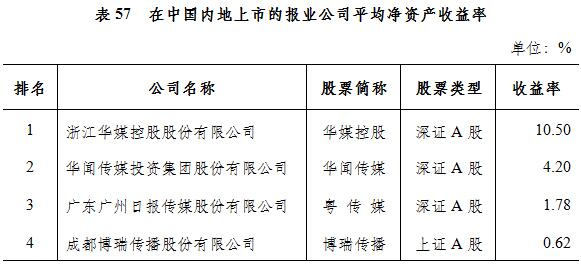

6.3.3 报业公司

报业公司平均净资产收益率3.7%,低于出版传媒上市公司平均净资产收益率7.2个百分点,较2016年减少6.4个百分点。

4家报业公司的平均净资产收益率,降序依次为华媒控股、华闻传媒、粤传媒和博瑞传播。

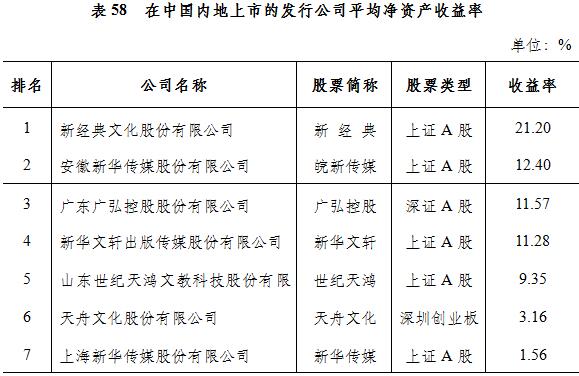

6.3.4 发行公司

发行公司平均净资产收益率9.8%,低于出版传媒上市公司平均净资产收益率1.1个百分点,较2016年提高0.2个百分点。

7家发行公司的平均净资产收益率,降序依次为新经典、皖新传媒、广弘控股、新华文轩、世纪天鸿、天舟文化和新华传媒。

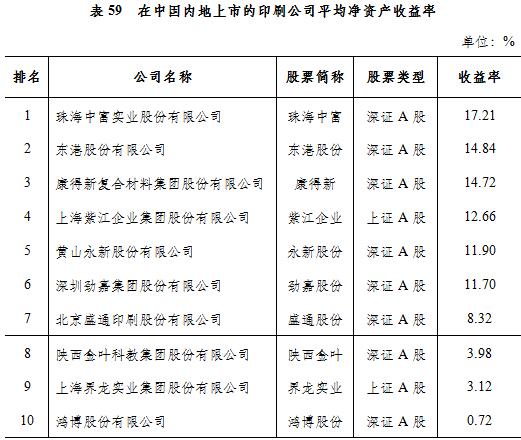

6.3.5 印刷公司

印刷公司平均净资产收益率12.3%,高出出版传媒上市公司平均净资产收益率1.4个百分点,较2016年提高2.8个百分点。

10家印刷公司的平均净资产收益率,降序依次为珠海中富、东港股份、康得新、紫江企业、永新股份、劲嘉股份、盛通股份、陕西金叶、界龙实业和鸿博股份。

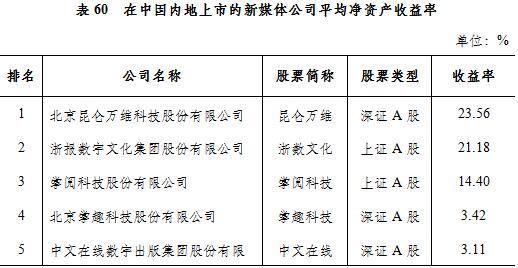

6.3.6 新媒体公司

新媒体公司平均净资产收益率13.9%,高出出版传媒上市公司平均净资产收益率3.0个百分点,较2016年提高4.4个百分点。

5家新媒体公司的平均净资产收益率,降序依次为昆仑万维、浙数文化、掌阅科技、掌趣科技和中文在线。

6.4 业务与经营

2017年,出版、发行、印刷和新媒体公司整体经营状况良好,出版公司、发行公司编印发业务收入继续增长,主业地位进一步巩固;印刷公司和新媒体公司经济效益显著提升。报业公司业绩全面深度下滑,传统报刊业务萎缩。各公司持续探索转型升级、融合发展之路,但主要受网络游戏等业务下滑影响,部分公司新业态业务发展遭遇阻力。

6.4.1 出版公司

主题出版、精品出版成果丰硕,主阵地作用彰显。2017年,各出版公司充分发挥党的宣传思想文化主阵地作用,强化导向管理,重点围绕党的十九大、改革开放40周年、建国70周年、建党100周年,精心策划出版了一批彰显主流价值、弘扬时代精神、记录历史丰碑的重点作品。中国出版《幸存者》等12种出版物、凤凰传媒《立德树人——中国优秀传统文化经典》等4种出版物、中南传媒《红色传家宝》等3种出版物、长江传媒《“一带一路”青少年普及读本》等3种出版物、读者传媒“读者丛书?社会主义核心价值观读本”入选中宣部、国家新闻出版行政管理部门“2017年主题出版重点出版物”;中原传媒《共和国日记》“中国创造故事丛书”、凤凰传媒《中国文化二十四品》、长江传媒《马克思主义大辞典》、南方传媒“复兴之路——中国改革开放40年回顾与展望”丛书入选中宣部“迎接党的十九大主题出版重点选题”。精品力作层出不穷,一大批优秀作品获得国家或省级荣誉。中国出版《辞源》(第三版)等29种出版物、凤凰传媒16种出版物、中南传媒《鲁迅藏外国版画全集》等13个项目、时代出版10个项目获第四届中国出版政府奖各奖项;另有一批作品入选第十四届中宣部“五个一工程”奖、第六届中华优秀出版物奖等国家级大奖、国家出版基金“中国好书”、“大众喜爱的50种图书”、向全国青少年推荐百种优秀出版物、百种优秀少儿报刊等国家级奖项和优秀作品名录;中国出版《朗读者》销售90万册,《中国诗词大会》销售70万册。

经济规模继续扩大,经济效益保持稳定。13家内地上市的出版公司中,10家公司营业收入实现增长,其中中国出版、中国科传、山东出版、城市传媒和出版传媒等5家增速超过10%;长江传媒、中南传媒和时代出版等3家公司收入下降,特别是长江传媒因缩减大宗及其他货物贸易,营业收入大幅减少25.6亿元,降低18.6%,影响到出版公司的整体增长;长江传媒、中南传媒、时代出版和读者传媒等4家公司利润总额下降,其余9家公司利润总额保持增长。整体平均净资产收益率与2016年基本持平。

编印发业务收入占比提高,核心主业地位更趋稳固。出版公司出版、发行、印刷业务收入增长7.1%;除中南传媒、读者传媒出版、发行、印刷业务收入略有下降外,其余11家公司均实现正增长,山东出版、南方传媒、城市传媒、中国出版等4家公司增速均在10%以上。出版、发行、印刷业务收入在各出版公司营业收入中所占比重平均为65.9%,较2016年同口径提高了3.0个百分点;除中文传媒、长江传媒、时代出版等3家公司外,其余10家公司出版、发行、印刷业务收入占比均超过公司营业收入的50%,其中山东出版出版和发行业务收入合计占公司全部营业收入的91.8%,南方传媒出版、发行业务收入增速均超过10%,合计占比超过公司营业收入70%;长江传媒、时代出版和中文传媒3家公司出版、发行、印刷业务收入所占比重则分别提高7.7、2.5和1.96个百分点,业务结构逐步向编印发主业回归。出版、发行业务收入构成出版公司收入和利润的主要来源,也是拉动收入与利润增长的主要动力,编印发业务对出版公司业绩支撑作用明显。

持续探索出版融合发展,部分公司新业态业务进入瓶颈期。2017年,各出版公司立足自身内容资源,持续推动融合发展和数字化升级。中国出版《朗读者》直播关注数达100多万人,“诗词中国”APP下载量超过3600万次,旗下人民文学、商务、中华、三联、《三联生活周刊》的微信公众号入选“大众喜爱的50个阅读微信公众号”;中国科传加速推进向知识服务转型,“科学文库”、“中科医库”等数字化平台已相继上线运行并形成收益;凤凰传媒旗下“学科网”合作学校数量持续增加,收入同口径增长36%,利润减亏近7000万元;时代出版新业态、数字出版及电子商务板块营业收入分别增长24.4%和12.4%;南方传媒“时代财经”APP实现1100万人次用户下载量,“生活派”项目集聚了80余个社群,微博粉丝超过1500万,微信粉丝达60万;读者传媒数字版《读者》月均发行132万册,“微读者”微信公众号粉丝新增130万,达到350万,再次入选“大众喜爱的50个阅读微信公众号”;城市传媒启用首个“VR海洋教室”,旗下匠声公司以音频切入内容创业市场,有声产品累计播放量超过1000万次,“兰阇”产品累计点击次数超过1亿次。不过,多数公司新业态业务收入在公司整体营业收入所占比重仍然不高,部分公司新业态业务未能延续前期快速发展势头,进入瓶颈期。中文传媒以网络游戏为核心的新业态板块收入整体降低16.5%,中南传媒以天闻数媒为核心的数字出版业务收入降低29.3%,凤凰传媒影视、游戏业务收入分别降低63.1%和16.0%。

6.4.2 报业公司

经营业绩全面下滑,传统报刊业务萎缩。现有4家报业公司中,粤传媒、华闻传媒、博瑞传播等3家公司营业收入减少,华媒控股与2016年基本持平。效益下滑态势更为明显,粤传媒、华闻传媒、博瑞传播等3家公司利润总额降幅均超50%,华媒控股降幅也达25.3%;整体平均净资产收益率较2016年(10.1%)减少6.4个百分点。4家公司的报刊发行及广告业务收入全部下降。其中,博瑞传播代理的报刊广告收入降低62.4%,发行投递业务收入降低47.1%,相关子公司博瑞广告公司和成都商报发行投递广告公司分别亏损178万元和3282万元;粤传媒报刊业务收入降低15.2%;华闻传媒传播与文化业务收入降低14.6%;华媒控股广告及策划业务收入降低7.9%,报刊与发行业务收入降低7.6%。

积极探索转型增效途径,部分公司新业态业务发展受阻。面对严峻的经营形势,各公司纷纷采取剥离部分传统报刊业务、推动媒体融合等举措。浙报传媒向控股股东浙报控股转让所持有的21家一级子公司股权,整体剥离传统报刊业务,并更名为浙数文化,由传统报业公司蜕变成为新媒体公司。博瑞传播将所持有的成都商报发行投递广告公司95.07%股权转让给控股股东博瑞投资。粤传媒向同乐投资出售香榭丽传媒98.6%股权;同时着力打造汇聚新闻资讯、政务宣传的融媒体平台“广报汇”,APP装机量已近百万,日累计浏览量1000万;还大力拓展足球竞猜广告业务、网络竞猜数据销售业务,主攻“体面APP平台”足球领域核心视频直播。华闻传媒聚焦用户连接,布局面向二三线新媒体市场的“二三里”新闻客户端,已拥有300万注册用户,在多省实现内容的全覆盖。但是,部分公司前期布局的游戏、软件、动漫、新媒体等新业态业务发展受阻,公司整体业绩雪上加霜。华闻传媒数字内容服务、网络与信息安全服务、动漫产品及动漫服务等各项业务收入全面下滑,整体降低25.2%。博瑞传播游戏板块业务收入降低48.1%。

6.4.3 发行公司

不断创新渠道模式,发行业务稳步增长。各发行公司坚持线上线下并行,努力拓展发行业务。新华文轩加快实体书店建设,新建、改造实体书店23家;同时大力拓展互联网销售渠道建设,实现互联网销售码洋21.7亿元,增长21.5%。皖新传媒首创“共享书店”模式,已在合肥、北京、上海等地开设28家门店;“智慧书房”APP用户已超过23.4万,书籍借还册数超过96万册;“阅+”平台项目已扩展成包括“阅+”微信端、智慧书房、智慧书城、校园订阅号、皖新书院等产品的互联网生态圈,粉丝数达307万。广弘控股旗下教育书店完成对下属62家联营发行企业的增资扩股工作,进一步巩固了教材教辅发行业务。2017年,新华文轩、皖新传媒、广弘控股等6家公司发行业务收入保持增长,其中广弘控股图书发行业务收入增长21.9%,新华文轩发行业务收入增长13.1%。发行业务收入在公司营业收入中所占比重平均为61.6%,继续保持核心地位。其中,世纪天鸿、新经典、新华文轩、新华传媒等4家公司均超过65%。

经营业绩分化明显,投资收益与游戏业务影响显著。7家发行公司中,新华传媒收入、利润双降,新经典、新华文轩和广弘控股等3家公司利润总额增长均超过30%,天舟文化利润总额降低40%以上。其中,新华文轩因处置部分联营公司股权,投资收益增长3.2倍,对当期利润增长的贡献率超7成。广弘控股因将旗下教育书店62家联营企业纳入合并报表,确认投资收益,并利用闲置资金购买银行理财产品,对当期利润增长的贡献率达9成。天舟文化因移动网络游戏营业成本大幅增长438.2%,加之计提商誉减值准备,造成公司利润大幅下降。

6.4.4 印刷公司

经营状况明显改善,经济效益显著提升。2017年,10家印刷公司整体平均净资产收益率达到12.3%,较2016年提高2.8个百分点;部分公司业绩大幅改善,拉动整体利润爆发式增长,利润总额增长51.0%。其中,康得新营业收入增长27.7%,突破百亿元;利润总额增长26.5%,利润总额继续保持出版传媒上市公司首位。盛通股份以主题出版物及少儿、教育类图书印刷为重点业务方向,出版综合服务业务(出版物印刷等)实现营业收入12.2亿元,增长44.7%,净利润6290.2万元,增长71.7%;并将乐博教育纳入合并报表,导致公司营业收入增长66.4%,利润总额增长1.5倍。紫江企业转让所持的上海威尔泰工业自动化股份有限公司12.1%股份,实现投资收益4.0亿元,拉动公司利润总额增加3.5亿元,实现翻番。珠海中富压减营业成本6.8%,同时优化整合公司资产,实现扭亏为盈。

深化技术创新,加快业务数字化、网络化、智能化转型。2017年,康得新与飞利浦共建专利池,获得飞利浦在中国大陆和港澳台地区的700余项3D专利独占许可。盛通股份全面运营“出版服务云平台”项目,深化互联网和工业信息化技术运用,巩固公司印刷业务优势。推进对新收购教育机器人公司乐博教育的融合工作,相继控股、投资中鸣数码、编程猫、小橙堡等一系列素质教育项目。紫江企业技术创新取得新突破,全年共获得授权专利76项,较2016年增长2.0倍;旗下紫江新材料被列入2017年度上海市“专精特新”中小企业;自主研发E91黑色铝塑膜,成为全球少数供应商之一。劲嘉股份积极探索RFID、二维码、智能温控显示等技术,以及智能物流在包装领域的应用,提升自动化生产智能水平;新申请专利65项(其中发明专利24项),新获得专利授权95项(其中发明专利19项)。

6.4.5 新媒体公司

盈利水平持续提升,游戏业务发展遇阻。2017年,5家新媒体公司利润总额增长57.0%;整体平均净资产收益率13.9%,较2016年提高4.3个百分点;利润增幅与收益率均居各类出版传媒上市公司之首。5家公司中,昆仑万维、掌阅科技和中文在线等3家公司营业收入和利润均高速增长,发展势头稳定。掌趣科技互联网页面游戏收入大幅降低41.3%,公司营业收入降低4.7%,加上大幅计提商誉减值准备等因素影响,利润总额大幅降低58.9%。在昆仑万维、掌趣科技、浙数文化这3家主要开展网络游戏业务的新媒体公司中,仅浙数文化游戏业务收入增长31.9%。

持续推进平台化建设,深化内容资源的一体化开发。掌阅科技数字阅读平台“掌阅”APP用户规模持续增长,平均月活跃用户数达到1.0亿;同时继续拓宽数字阅读业务外延,先后发布iReaderLight和iReaderOcean等多款电子阅读器产品,发力版权衍生业务,向第三方互联网平台、影视公司、游戏公司等提供多元化的版权内容,硬件产品收入增长97.0%,版权产品收入增长243.9%。中文在线立足于网络文学平台,积极推进IP资源的一体化开发,多部原创IP定制游戏、网剧、电视剧上线或开机,数字阅读产品收入增长16.4%,数字内容增值服务收入增长19.9%。昆仑万维社交网络业务收入达到16.4亿元,占公司营业收入47.8%,首次超过游戏业务。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。